2019年税务师考试科目搭配

- 来源: 高顿税务师

- 2019-04-16 11:34:24

- 责编: frank

2019年税务师考试备考正在进行中,考生们想要顺利通过今年的税务师考试,搭配好税务师考试科目很重要,合理搭配科目能提升学习效率,让备考复习事半功倍。小编这里为大家提供几个科目搭配建议,供考生们参考。

今天给大家分享的是税务师报考的科目搭配

税务师考试总共包括5个科目,分别为:税法一、税法二、涉税服务实务、涉税服务相关法律、财务与会计。取得税务师证书,要在5年内通过这5个科目。通过对历年考题的分析,结合每年的通过率,5个科目的难度小大依次为:财务与会计>涉税服务相关法律>涉税服务实务>税法二>税法一。

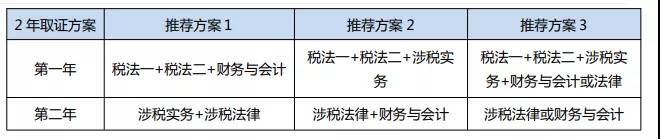

从税务师各科目考试内容来看,税法一、税法二、涉税服务实务考试内容有很大的关联性,这三个科目可以放在一起进行备考复习。财务会计、涉税服务相关法律可以放在一起搭配或单独备考,以下税务师考试备考科目小编建议搭配可以参考,强烈建议两年取证方案。

一、税务师考试备考时间搭配

因为税法一税法二包含了中国目前所有的税种,都是针对具体税种的学习,考试难度较低,学习方法是一致的。税法一、税法二不仅是涉税实务的基础,也能很好地促进财务与会计的学习。其中《税法一》主要介绍的是商品劳务税和资源税,增值税是全书的重点;《税法二》主要介绍的是所得税和财产行为税,两大所得税是全书的重点。而《财务与会计》总共分为财务部分和会计部分,涵盖的知识点比较多,需要理解的内容也比较多,考试难度相对较高,学习过程中需要打好基础,所以第一年建议难易结合,时间合理分配,争取在拿下税法一税法二的基础上,啃下财务与会计这个硬骨头。

涉税实务俗称“税法三”,考察的基本上也是税法一、税法二的内容,只是考察的方式更加灵活,难度大一些。在考涉税实务的时候需要把税法一、税法二内容再温习一遍。涉税法律包含民商法、刑法和行政法等三方面,涉及内容比较多。民商法是全书的重点,考点巨细,需要记忆的内容比较多,需要腾出大部分时间来记忆。第二年两科考试难度适中,在“巩固”一遍涉税实务基础上,仍需要花时间记忆法律相关内容。

二、税务师考试科目搭配方法

零基础考生:

对于零基础考生而言,学习的压力和难度可想而知,所以零基础考生的报考,建议一般不要超过三科,可以选择报考:税法一、税法二、涉税服务实务;税法一、税法二、财务与会计;税法一、税法二、涉税服务相关法律。也可以根据自己的知识储备情况,选择适合自己的科目。

学习时间多考生:

如果学习时间相对较多可以多报几科,给自己压力,学习也更有动力。可以报考三门、四门,甚至全报。网校每年都有很多全科通过的考生,所以,一次拿下税务师考试并不是梦!

学习时间少考生:

对于工作繁忙的考生而言,谈时间可谓是奢侈,都是利用挤出来的时间学习,所以建议报考科目不宜太多,以免打消自己的信心,一般是最好不超过两科。税法一、税法二;财务与会计和涉税服务相关法律;财务与会计和涉税服务实务都是不错的报考选择。不过财务与会计、涉税服务实务是比较难的两个科目,如果可以的话,可以选择挑战一下。

三、税务师考试备考时间搭配

小编在这里整理了5门考试中的重点,大家在听网课的时候,可以重点关注这些内容,要做到听懂、听会、能复述。

《税法一》:

主要是以增值税和消费税为主的流转税种,要求考生在了解税法的基本理论和税法发展历史的同时,熟悉货物劳务税的政策法规。其中,增值税和消费税是重点,土地增值税成为几乎每年必考的内容。

《税法二》:

这本书介绍了所得税、财产税和行为税,企业所得税和个人所得税是考试的重点,其他小税种也会有所涉及。涉及到企得税,要注意扣除标准、纳税调整等问题。

《财务与会计》:

根据历年税务师考试,财务管理部分主要还是围绕投资、筹资、运营和分析四大部分考察;会计部分区分了流动资产和负债、非流动资产和负债、收入成本、所有者权益、合并报表等几大内容。

《涉税服务相关法律》:

关于这门科目用是背的内容比较多。行政法、刑法、诉讼法这三个知识点学起来是有一定的难度的,需要理解和不断记忆。

《涉税服务实务》:

主要还是以税法一和税法二的知识,谈到涉税鉴证和非鉴证方面的一些服务,如税务代理、税务稽查、纳税申报等等。

分享:

分享:

声明:

(一)由于考试政策等各方面情况的不断调整与变化,本网站所提供的考试信息仅供参考,请以权威部门公布的正式信息为准。

(二)本网站在文章内容来源出处标注为其他平台的稿件均为转载稿,免费转载出于非商业性学习目的,版权归原作者所有。如您对内容、版权等问题存在异议请与本站联系,我们会及时进行处理解决。

相关文章

- 高顿教育:2022年税务师考试科目有年限规定吗?一年可以报几科目? 12-15

- 高顿教育:想要提高备考效率?税务师考试真题利用起来! 12-15

- 高顿教育:想要提高备考效率?税务师考试真题利用起来! 12-15

- 高顿教育:税务师考试成绩几年内有效?错过这个期限有什么后果么? 12-13

- 高顿教育:税务师考试的难度到底是怎样的?每个科目难度多少? 12-13

- 高顿教育:参加2022年税务师考试的小白知道税务师考试几年内通过完成么? 12-13

- 高顿教育:2022年税务师考试报名照片尺寸有什么要求?格式是怎样的? 12-13

- 高顿教育:税务师考试成绩标准是什么?2022年税务师报名费多少钱? 12-10

- 高顿教育:2021年税务师考试查分通知出来了?成绩有异议怎么办? 12-02

- 高顿教育:有一年过五门的税务师考试攻略吗?明年税务师考试在哪报 12-02

最新资讯

会计人必读