高顿税务师知识点:个人转让住房买方需不需要交税?

- 来源: 高顿税务师

- 2020-12-10 16:43:02

- 责编: liuli.li

税务师考试内容会涉及到各种各样的税种及其税费处理的问题,对于个人转让住房的相关税费处理,除了卖方需要缴纳不同的税费,实际上,买方也是需要的。

从实际生活出发,我们作为买方转让个人住房的机会更多,所以,今天琉璃学姐为大家详细梳理了一下买方在个人住房转让时需要缴纳的税费的情况,赶紧一起来了解一下吧!

个人转让住房要交哪些税费?(站在买方的角度)

1、契税

按不含增值税的交易价格×税率征收契税,契税税率为3%—5%。契税的适用税率,由省、自治区、直辖市人民政府在前款规定的幅度内按照本地区的实际情况确定,并报财政部和国家税务总局备案。

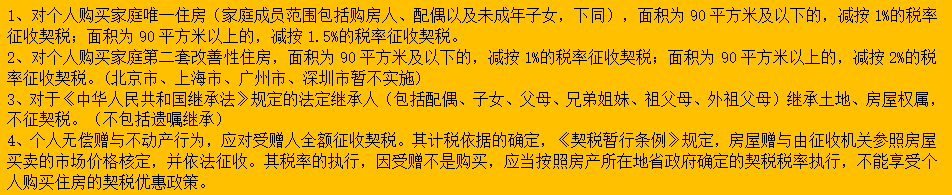

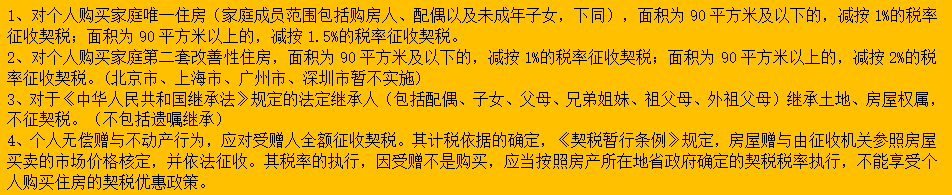

具体情况介绍:

2、印花税

按照按所载金额的0.5‰计算。其中:个人销售或购买住房,免征印花税。注意:继承、赠与、交换、分割不免。

3、个人所得税

个人受赠不动产个人所得税时,不得核定征收,必须严格按照税法规定据实征收。受赠人无偿受赠房屋应纳税所得额为房地产赠与合同上标明的赠与房屋价值减除赠与过程中受赠人支付的相关税费后的余额。按20%的适用税率计算缴纳个人所得税。

【附上】相关案例

2019年2月,安徽某市居民张某出售一住房,面积100平方米,产权证日期2017年12月25日,购买人李某,买方购买为家庭首套住房,计税价格150万元,买卖双方应缴纳税费多少元?

【解析】

.png)

(一)出售方张某应缴税费:

1、增值税

增值税=150/1.05*5%=7.14万元

城建税=7.14*7%*50%=0.25万元

教育费附加=7.14*3%*50%=0.11万元

地方教育费附加=7.14*2%*50%=0.7万元

根据《营业税改征增值税试点过渡政策的规定》(财税〔2016〕36号附件3)规定,如果该住房持有满两年,免增值税及附加;如果不满两年,增值税5%、城建税7%(市区)、教育费附加3%、地方教育费附加2%。根据《国家税务总局关于增值税小规模纳税人地方税种和相关附加减征政策有关征管问题的公告》(国家税务总局公告2019年第5号),小规模纳税人城建税及附加享受减半优惠。

2、个人所得税

(1)假设张某不能提供房屋原值发票

个人所得税=(150-7.14)*1%=1.43万元

根据财税字〔1999〕278号、国税发〔2007〕33号、国税发〔2006〕108号),张某所在地税务机关规定,能够提供房屋原值(原购房发票等)按差额的20%;不能够提供房屋原值,按全额的1%核定征收;如果持有满5年且是家庭唯一生活用房,免征个人所得税。

(2)假设张某能够提供有效凭证证明其购置该房屋时实际支付的房价款及交纳的相关税费为130万元,根据《财政部、国家税务总局关于营改增后契税、房产税、土地增值税、个人所得税计税依据问题的通知》(财税〔2016〕43号)第四条规定,个人转让房屋的个人所得税应税收入不含增值税,其取得房屋时所支付价款中包含的增值税计入财产原值,计算转让所得时可扣除的税费不包括本次转让缴纳的增值税。

个税所得税=(150/1.05-130-0.25-0.11-0.7)*20%=2.36万元

3、土地增值税,印花税都暂免

(二)购买方李某应缴税费:

契税=(150-7.14)*1.5%=2.14万元

根据《中华人民共和国契税暂行条例》第三条规定,契税税率为3—5%。契税的适用税率,由省、自治区、直辖市人民政府在法规的幅度内按照本地区的实际情况确定,并报财政部和国家税务总局备案;又根据财税〔2016〕23号文规定,购买家庭首套住房90平米以下,契税按1%征收、90平米以上1.5%;购买家庭第二套住房90平米以下,契税按1%征收、90平米以上2%;购买家庭第三套及以上住宅,或购买商铺/杂物间/车库,根据安徽省的规定,2019年3月1日以后按3%征收。

【相关阅读推荐】

个人转让住房卖方应纳税费

初级转战税务师该怎么做?5个月挑战税务师五科可能吗?

税务师五门难易排序及题型分值是如何分布的?

税务师培训为什么要选高顿教育?

2021年税务师报名时间、考试特点及备考建议

初级转战税务师该怎么做?5个月挑战税务师五科可能吗?

税务师五门难易排序及题型分值是如何分布的?

税务师培训为什么要选高顿教育?

2021年税务师报名时间、考试特点及备考建议

以上就是本期税务师考试知识点讲解的全部内容,如果你想学习更多税务师相关知识,欢迎大家前往高顿教育官网CTA频道!

分享:

分享:

声明:

(一)由于考试政策等各方面情况的不断调整与变化,本网站所提供的考试信息仅供参考,请以权威部门公布的正式信息为准。

(二)本网站在文章内容来源出处标注为其他平台的稿件均为转载稿,免费转载出于非商业性学习目的,版权归原作者所有。如您对内容、版权等问题存在异议请与本站联系,我们会及时进行处理解决。

相关文章

- 高顿教育:2022年税务师考试科目有年限规定吗?一年可以报几科目? 12-15

- 高顿教育:想要提高备考效率?税务师考试真题利用起来! 12-15

- 高顿教育:想要提高备考效率?税务师考试真题利用起来! 12-15

- 高顿教育:税务师考试成绩几年内有效?错过这个期限有什么后果么? 12-13

- 高顿教育:税务师考试的难度到底是怎样的?每个科目难度多少? 12-13

- 高顿教育:2022年税务师会计与财务怎么备考比较好? 12-13

- 高顿教育:参加2022年税务师考试的小白知道税务师考试几年内通过完成么? 12-13

- 高顿教育:刚刚拿到函授大专可以报考税务师吗?报考税务师需要具备哪些条件呢? 12-13

- 高顿教育:2022年税务师考试报名照片尺寸有什么要求?格式是怎样的? 12-13

- 高顿教育:税务师考试成绩标准是什么?2022年税务师报名费多少钱? 12-10

最新资讯

会计人必读